- HOME > 住宅ローンの見直し

ローンは1年でも短く組む!

1,800万円も金利を払うつもりですか?

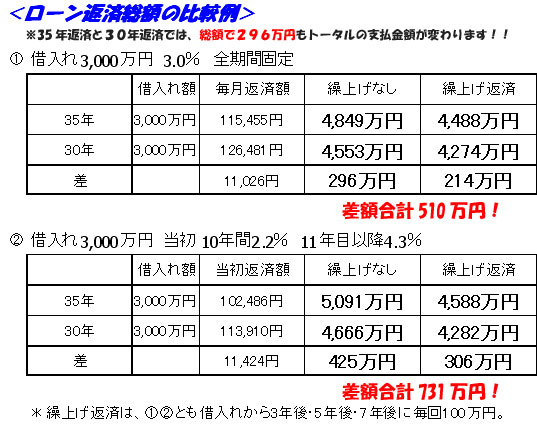

仮に、3,000万円の住宅ローンを3%・35年で借りたとすると、返済総額は4,849万円にもなり、金利だけで1,849万円も負担することになります。それはローン返済期間が35年という、とてつもなく長い期間だからです。これを少しでも短く出来れば、下記のように負担はどんどん減って行きます。この効果は繰り上げ返済とは比べ物になりません。

金利5.5%の住宅金融公庫が抽選だった時代があったのをご存知でしょうか?

ご両親の時代には、3,000万円借りたら6,000万円返すことになるといいながら、みんな平気で借りていました。それだけ、給料も右肩上がりの良い時代だったのですね。以前のように給料も右肩上がりの時代ならともかく、この低金利時代に、1,800万円もの金利負担は大きすぎないでしょうか?教育費や老後のことを考えれば、何としても、この負担を軽くしたいところです。

低金利時代に1,800万円も金利を払うのはアホラシイ!

繰り上げ返済と、期間短縮の効果の比較

重複分の保険を見直した節約分で住宅ローン返済に充てて、家計の負担を改善!

仮に保険を見直して、月々1万円を捻出できたとします。するとこの1万円をローンの借り入れ年数の短縮や、繰上げ返済に充てることで大変大きな効果を生むことができます。

仮に、3,000万円のローンを組んだ場合、通常ポピュラーな35年返済で返す場合と比べて、総返済額が500万~800万も変ってくることさえあります。もちろん金利水準は同じ前提です。

繰上返済のポイント

金利負担の軽減策として、繰り上げ返済が一般的ですが、ここでご紹介する返済期間短縮の方がずっと効果が大きいです。それは、毎月少しずつ繰り上げ返済をしていることになるからです。つまり、ローンの期間短縮は、究極の繰り上げ返済ということも出来ます。

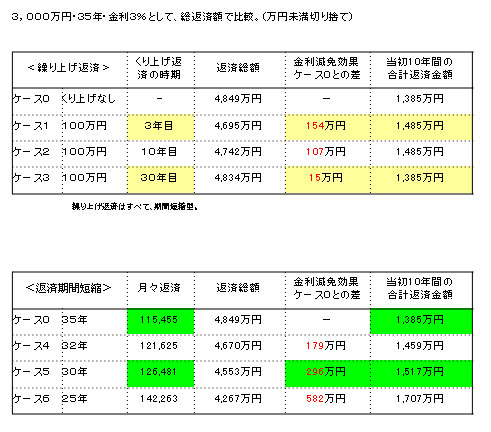

くり上げ返済より、返済期間の短縮を検討しましょう(効果の違いを比較しました)

- 1.くり上げ返済は早ければ早いほど、金利減免効果が大きい。上記のケース1~3はそれぞれ100万円を一回ずつくり上げ返済するが、時期によって効果は15万円から154万円までばらつく。

- 2.返済期間を5年短くするケース5は、3年目に100万円を繰り上げ返済するケース1に比べ、約2倍の金利減免効果になる。(ケース5の効果は296万円、ケース1は154万円)

- 3.当初10年間の負担を比べると、繰り上げの場合、負担が比較的大きい。

- 4.返済期間短縮では、繰り上げ返済と比較して、少ない負担で大きな効果が期待できる。

- 5.つまり、返済期間短縮は、毎月少額づつ繰り上げ返済していることになるので効果が大きい。逆に、繰り上げ返済では、早めにまとまったお金を入れないと、効果が薄れる(ケース2・3)

- 6.期間短縮することで月々返済額は増えるが、それを保険や家計の見直しで捻出する。

- 7.つまり、保険と家計を見直して、できた余裕で、ローン期間を短縮すれば、相乗効果が出て、キャッシュフローが大幅に改善される訳です。

住宅ローン節約:やった方がいいことやってはいけないこと

やった方がいいこと

- ・子どもの教育費がかさむ40代・50代に、ローンの返済が下がるようにする。

- ・一部のローンを元金均等返済にする。

- ・出来れば、定年を迎える60歳までに返済を完了させる。

- ・健康に注意する。暴飲暴食をつつしみ、運動をし、12時まえに寝て、みんな明るく仲良く暮らす。

- ・お客様に親切で、金融に詳しく、スキル・サービス・知識・スピードとも、優秀な担当者を選ぶ。実は、これがもっとも難しい!

やってはいけないこと

- ・子どもの教育費がかさむ40代・50代に保険料があがることは避けましょう。将来の見通しなしに、借入総額の全体を変動金利や、1~5年等短期固定のローンにするのはお勧めできません。

- ・途中から金利の更新のタイミングで、ローン返済があがって家計を圧迫すること。変動金利・短期間固定の金利を選択する場合は、金利上昇リスクに備えましょう。金利上昇リスクのあるローンを選択するなら、金利が上がって返済額が増えてもやっていける見通しを持つことです。たとえば、夫婦の収入合算で短期に返してしまうなど。